2023年智驾域控及芯片TOP10:自主、外资各有千秋

伴随着整车E/E架构从分布式往域集中架构演进,与此同时终端用户对更优智驾体验的需求持续提升,推动智驾域控搭载率正快速提升。

据盖世汽车研究院统计数据显示,2023年,国内乘用车前装市场累计标配智驾域控183.9万套,同比增长约70%;对应渗透率为8.7%,相较于2022年提升了3个百分点。

从配套情况来看,目前“车企自研+代工”是智驾域控的主流发展模式,去年通过这种模式配套的智驾域控超过了80万套,占比超40%。而在第三方供应商中间,则以德赛西威装机量最高。另外,福瑞泰克、毫末智行、知行科技等本土企业,去年也都取得了不错的表现。

不过,国内智能驾驶的迅猛发展,虽然带动一批本土供应商强势崛起,并逐步占据产业链核心地位,在智驾域控制器芯片这一核心领域,主导权仍然由外资巨头牢牢把控,去年市占比合计超过了80%。其中仅特斯拉FSD和英伟达OrinX,就占据了67%的份额。

智驾域控:本土供应商表现亮眼

作为整车E/E架构集中化演进的阶段性产物,智能驾驶域控制器不仅在智驾系统成本优化与性能提升方面发挥了重要作用,也一定程度上推动了产业链格局的重塑。

在智能驾驶域控布局方面,过去几年业界相继出现了多种不同的模式:

第一,整车厂委托代工,即主机厂设计域控制器,或者双方合作设计,代工厂进行生产制造;

第二,Tier1采用白盒或灰盒模式,为整车厂提供域控制器硬件生产,以及中间层、芯片等方案整合,应用层开发则由整车厂掌握;

第三,在软硬件分离趋势下,还有部分企业选择从域控基础软件平台出发,切入智驾域控制器研发。

具体来看,2023年国内智驾域控装机量排名前三的供应商分别是和硕/广达、德赛西威和伟创力,除了德赛西威,其他两家均为代工方。

其中和硕/广达,主要为特斯拉智驾域控代工。2023年,特斯拉在中国市场零售销量为60.4万辆,同比增长37.3%,由此带动为其代工智驾域控的和硕/广达装机量随之提升,达604,201套,占据了近33%的市场份额。

而与之对应,在智能座舱域控领域,去年和硕/广达也以604,201套的装机量高居2023年国内座舱域控供应商装机量排行榜首,对应市场占比为17.4%。

伟创力则是为蔚来汽车代工,去年其智驾域控装机量为159,892套,搭载量较高的几款车型分别是蔚来ET5、蔚来ES6、蔚来ES8和蔚来EC6。

还有小鹏汽车,也采用了这种模式,其代工方是捷普电子,去年装机量为41,898套,在TOP10中排名第九,主要配套车型为小鹏G6。如果按2023全年183.9万套的智驾域控装机量计算,去年仅特斯拉、蔚来和小鹏通过代工配套的智驾域控就达到了805,991套,占据了接近一半的份额。

事实上,在早期的小鹏P5和P7两款车型上,其实是采用德赛西威的自动驾驶域控制器IPU03,小鹏G9采用的是德赛西威的IPU04。但在小鹏G6上,则切换到了代工模式。据业内人士分析,未来小鹏扶摇架构下的新车在智驾域控方面都将采用代工模式。

而除了“特蔚小”,百度、毫末智行等在智驾域控方面也均与伟创力建立了合作。可以发现,伴随着头部车企争相深化在智驾领域的布局,尤其是开展核心算法自研,域控领域“车企自研+第三方代工”的趋势正越来越明显。

图片来源:理想汽车

第三方智驾域控供应商中,2023年以德赛西威装机量最高,达460,579套,对应市场份额为25%。这背后,德赛西威智驾域控“大客户”理想汽车去年在终端市场销量猛增,起到了关键支撑。去年德赛西威仅给理想L系列(理想L7、理想L8、理想L9)配套的智驾域控,就占了其近8成的份额。

另外还有小鹏汽车,包括小鹏P5和P7,以及飞凡F7、飞凡R7、腾势N8、星越L等,所搭载的智驾域控也均来自德赛西威。

值得关注的是,在座舱域控装机量方面,去年德赛西威凭借601,250套的成绩,也是位居第三方供应商榜首。

排在第四到第六名的依次是福瑞泰克、毫末智行、知行科技,这三家企业去年智驾域控装机量比较接近,分别为8.87万套、8.86万套和8.76万套,对应市占率均为4.8%。

其中福瑞泰克的智驾域控主要是给长安UNI-V配套,去年仅这一款车型就贡献了近8.2万辆的装机量。另外还有领克09 EM-P,以及哪吒S部分车型,也搭载了福瑞泰克的智驾域控。

毫末智行作为长城汽车旗下自动驾驶子公司,其智驾域控目前主要配套长城系,涉及哈弗、魏牌、欧拉、坦克等多个品牌,其中配套量相对较高的车型包括坦克300、坦克500、魏牌高山、魏牌蓝山,而这也与相关车型在终端市场的表现直接相关。

知行科技现阶段重点合作车型是吉利旗下的极氪001、极氪009。据悉,除了吉利,过去一段时间知行科技也在试图开拓更多的主机厂客户。至2023年12月正式登陆港交所,知行科技获得定点的OEM数量已经从14家扩大到了16家,包括吉利汽车、长城汽车、奇瑞汽车及东风汽车等,据悉均已或将向其采购自动驾驶域控解决方案。

排在第七位的是安波福,2023年智驾域控装机量为86,059套,对应市场份额为4.7%。安波福也是TOP10中唯一上榜的外资Tier1。具体配套车型来看,以上汽通用别克旗下GL8和世纪车型搭载较多,其他搭载车型还包括高合HiPhi X、思皓X6、奥迪Q5 e-tron等。

大华和华为分别排名第八和第十,去年智驾域控装机量分别为61,492套和38,398套。其中大华主要是为零跑旗下车型配套,包括零跑C01和零跑C11。

图片来源:华为智能汽车解决方案

而华为的智驾域控,更多是围绕华为车BU现有的合作提供相关配套,包括阿维塔 11、阿维塔 12、极狐阿尔法S、智界S7、问界M5、问界M7。不过也有例外,比如哪吒S。

整体来看,在智驾域控领域,本土供应商凭借着在软件和硬件领域的多维度布局,产品快速迭代,以及多芯片平台适配、配置模式灵活等优势,实现了自主领先。

而伴随着各方势力的争相入局,与此同时智能驾驶在终端市场渗透率稳步提升,以及持续高企的降本增效压力,驱动智驾域控配套车型也在不断下探,去年在20-30万元区间市场提升尤为明显。

域控芯片:特斯拉FSD和英伟达Orin占比近七成

不同于智驾域控领域本土供应商正逐渐成为赛道主力军,在智驾域控芯片领域,尽管过去几年“国产突围”的声音不绝于耳,目前外资芯片厂商仍然占据绝大部分市场份额。

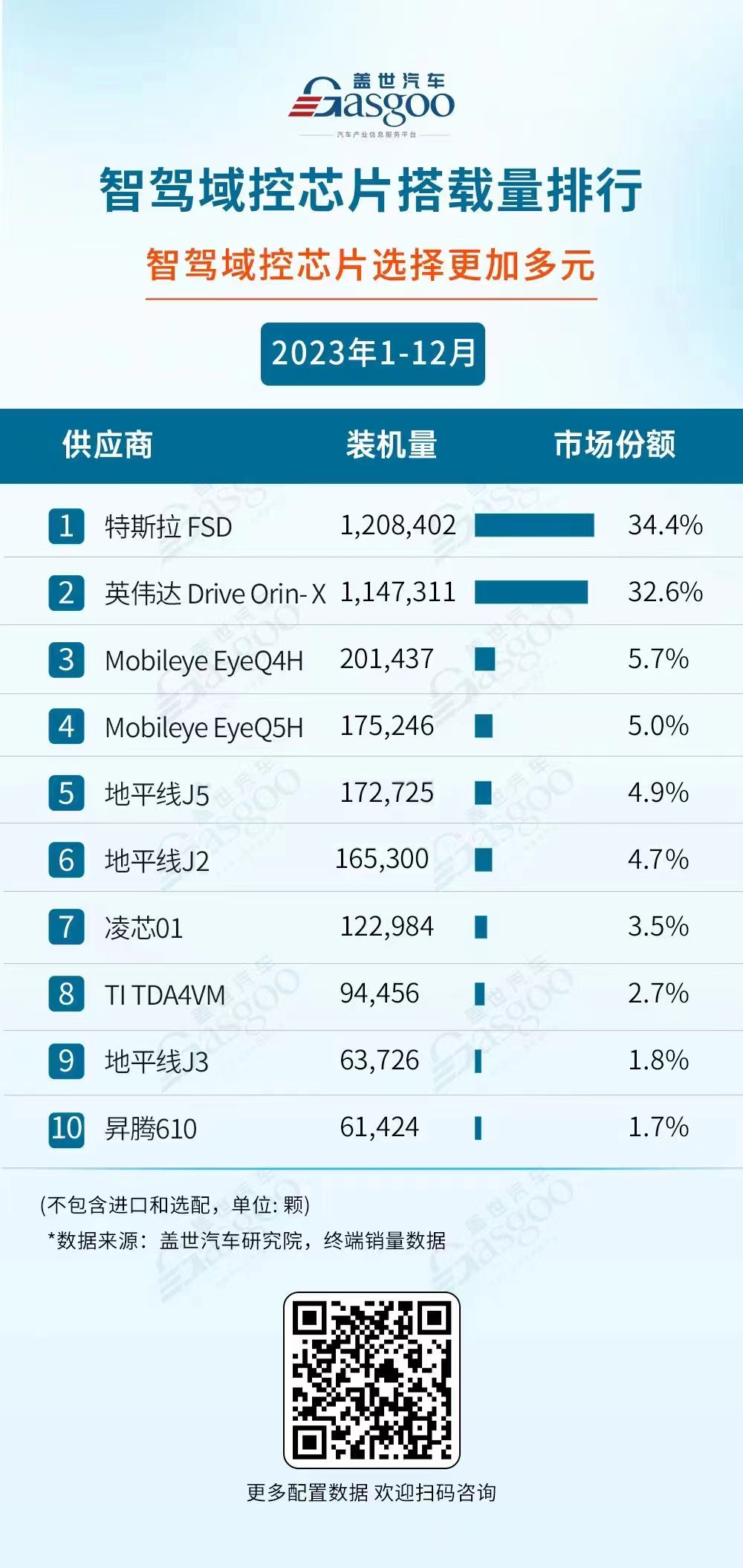

具体来看,2023年智驾域控芯片装机量Top10中,自主和外资方案各占五席,但从市占率来看,外资芯片解决方案呈现压倒性优势,整体市场份额占比高达80%。

其中排名前四的分别是特斯拉FSD芯片、英伟达Orin、Mobileye EyeQ4H和Mobileye EyeQ5H,去年在智驾域控领域的装机量分别为:1,208,402颗、1,147,311颗、201,437颗和175,246颗,对应市场份额分别为34.4%、32.6%、5.7%和5%。

可以看出,去年特斯拉FSD芯片的装机量正好是其国内新车零售销量的2倍。这是因为此前特斯拉在国内所售Model 3和Model Y搭载的智驾域控为 HW3.0,其中应用了两颗特斯拉FSD芯片。该芯片于2019年4月正式发布,基于三星14nm工艺打造,这意味着HW3.0整体拥有144TOPS算力。

目前,特斯拉正在推进下一代自动辅助驾驶硬件 HW4.0落地应用,并已于近日完成了国内在售全部车型的升级。与HW3.0相比,据了解HW4.0所搭载的芯片算力提升了5倍,也即是达到了720TOPS。

另据最新消息透露,特斯拉将采用台积电N3P制程生产下一代FSD芯片,用于HW 5.0。根据台积电此前披露的制程蓝图,N3P制程是先进版3纳米系列之一,计划2024年投产,这意味着特斯拉HW5.0芯片或采用先进的3纳米制程。不过在此之前,也有消息称三星电子将为特斯拉HW5.0生产新一代FSD芯,该芯片将采用三星4nm工艺,具体情况有待特斯拉进一步确认。

而英伟达Orin,得益于出色的性能,尤其是强大的算力支持,在国内市场可谓中高端车型智驾系统的“标配”。据盖世汽车研究院智能驾驶配置数据库显示,仅在智驾域控领域,去年就有20余款车型搭载了英伟达Orin芯片,搭载量最高的三个品牌分别是蔚来、理想和小鹏,其中仅蔚来和理想就合计贡献了近百万颗的装机量。

图片来源:英伟达

值得关注的是,尽管去年理想汽车终端销量显著高于蔚来,但由于蔚来在售全系车型均配备了4颗Orin芯片,而理想顶配版本的智驾方案仅搭载了两颗Orin 芯片,由此使得去年蔚来所搭载的Orin芯片数量远远高于理想。

Mobileye EyeQ4H去年最主要的装机量来源是长城系品牌和上汽通用别克品牌,对应域控供应商分别为毫末智行和安波福,去年均贡献了超8万颗的装机量。Mobileye EyeQ5H则主要是应用于知行科技智驾域控,为极氪001和极氪009提供对应的智驾支持。这两款芯片去年在智驾域控芯片领域的市占率合计达10.7%。

Top10中还有一家上榜的外资芯片方案为TI TDA4VM,去年在智驾域控领域的装机量为94,456颗,排名第八。该款芯片去年搭载量最高的车型是哪吒S,超过了3.8万颗。

此外还有魏牌蓝山DHT-PHEV、宝骏KiWi EV和悦也、岚图追光、高合HiPhi Y、极石01等,也均在智驾域控中搭载了TI TDA4VM。其中宝骏两款车型智驾域控由大疆车载提供,岚图追光域控制器供应商为东软睿驰,哪吒S域控供应商为经纬恒润,极石01低阶版域控由易航智能提供,高阶版基于英伟达Orin芯片研发,由小马智行提供。

图片来源:地平线

国产芯片阵营,以地平线领跑,该公司三款车规级芯片征程5、征程2和征程3,去年在智驾域控领域累计装机量分别为172,725颗、165,300颗和63,726颗,在Top10中分别排名第五、第六和第九,合计占据了11.4%的市场份额,略高于Mobileye。

具体配套车型来看,征程5现阶段主要搭载于理想7和理想L8两款车型;征程2主要搭载于江汽集团思皓QX和长安UNI-V两款车型;而征程3则已先后应用于哪吒GT、博越L、领克09 EM-P、荣威RX5、腾势N7等多款车型实现智驾域控。

在此基础上,地平线正在推进下一代征程6芯片的研发及量产。据了解,该款芯片专为新一代城区高阶智驾而生,算力高达560 TOPS,此前已经收获了比亚迪、广汽集团、大众CARIAD、博世等多家量产意向合作伙伴。

另外两款上榜Top10的国产芯片分别是凌芯01和华为昇腾610,去年对应装机量分别为122,984颗和61,424颗,分别排名第七和第十。

其中凌芯01主要配套零跑品牌,该款芯片由零跑与大华联合研发。不过在零跑最新推出的全球化车型C10上,中配版智驾采用的是高通8295芯片实现舱驾一体,高配版则增加了一颗英伟达Orin。

“因为现在AI芯片领域已经聚集了很多玩家,除了英伟达,还有地平线、黑芝麻智能、安霸等,在这样一个AI芯片比较成熟的时代,应该由芯片厂商去打造AI芯片,车企把更多的精力放在智能驾驶算法上,所以从2020年开始我们就不再投入芯片。”零跑汽车创始人、董事长兼CEO朱江明表示。

华为昇腾610配套车型除了华为HI模式和鸿蒙智行模式合作车型,还包括AION LX和昊铂GT,这两款车型的智驾域控由禾多科技提供,以及哪吒S,该款车型的智驾域控来自商汤绝影。

整体来看,尽管相较于外资芯片大厂目前国产芯片还有很大提升空间,但得益于国内智能驾驶的迅猛演进,以及当前愈演愈烈的国产替代浪潮,国产芯片已在智驾芯片这一细分领域成功崭露头角并占据了一定市场份额。

目前,在低、中、高端市场,以地平线为代表的本土芯片厂商凭借多元化的产品布局,以及更灵活的商业模式,已经初步实现了全面覆盖。

接下来,随着各大车企进一步加码智能化,以及整车厂和消费者对于多元化、定制化需求的持续增长,有望为具备差异化竞争优势的自主芯片企业提供更多突围契机。着眼未来,智驾市场格局尚未固化,属于智驾芯片的竞赛也远未结束。